Източник: "Economist" 16.10.2008A short history of modern financeOct 16th 2008

The crash has been blamed on cheap money, Asian savings and greedy bankers. For many people, deregulation is the prime suspectIllustration by Brett Ryder

THE autumn of 2008 marks the end of an era. After a generation of standing ever further back from the business of finance, governments have been forced to step in to rescue banking systems and the markets. In America, the bulwark of free enterprise, and in Britain, the pioneer of privatisation, financial firms have had to accept rescue and part-ownership by the state. As well as partial nationalisation, the price will doubtless be stricter regulation of the financial industry. To invert Karl Marx, investment bankers may have nothing to gain but their chains.

The idea that the markets have ever been completely unregulated is a myth: just ask any firm that has to deal with the Securities and Exchange Commission (SEC) in America or its British equivalent, the Financial Services Authority (FSA). And cheap money and Asian savings also played a starring role in the credit boom. But the intellectual tide of the past 30 years has unquestionably been in favour of the primacy of markets and against regulation. Why was that so?

Each step on the long deregulatory road seemed wise at the time and was usually the answer to some flaw in the system. The Anglo-Saxon economies may have led the way but continental Europe and Japan eventually followed (after a lot of grumbling) in their path.

It all began with floating currencies. In 1971 Richard Nixon sought to solve the mounting crisis of a large trade deficit and a costly war in Vietnam by suspending the dollar’s convertibility into gold. In effect, that put an end to the Bretton Woods system of fixed exchange rates which had been created at the end of the second world war. Under Bretton Woods, capital could not flow freely from one country to another because of exchange controls. As one example, Britons heading abroad on their annual holidays in the late 1960s could take just £50 (then $120) with them. Investing abroad was expensive, so pension funds kept their money at home.

Once currencies could float, the world changed. Companies with costs in one currency and revenues in another needed to hedge exchange-rate risk. In 1972 a former lawyer named Leo Melamed was clever enough to see a business in this and launched currency futures on the Chicago Mercantile Exchange. Futures in commodities had existed for more than a century, enabling farmers to insure themselves against lower crop prices. But Mr Melamed saw that financial futures would one day be far larger than the commodities market. Today’s complex derivatives are direct descendants of those early currency trades.

Perhaps it was no coincidence that Chicago was also the centre of free-market economics. Led by Milton Friedman, its professors argued that Keynesian economics, with its emphasis on government intervention, had failed and that markets would be better at allocating capital than bureaucrats. After the economic turmoil of the 1970s, the Chicago school found a willing audience in Ronald Reagan and Margaret Thatcher, who were elected at the turn of the decade. The duo believed that freer markets would bring economic gains and that they would solidify popular support for the conservative cause. A nation of property-owners would be resistant to higher taxes and to left-wing attacks on business. Liberalised markets made it easier for homebuyers to get mortgages as credit controls were abandoned and more lenders entered the home-loan market.

Another consequence of a system of floating exchange rates was that capital controls were not strictly necessary. Continental European governments still feared the destabilising effect of hot money flows and created the European Monetary System in response. But Reagan and Mrs (now Lady) Thatcher took the plunge and abolished controls. The initial effects were mixed, with sharp appreciations of the dollar and pound causing problems for the two countries’ exporters and exacerbating the recession of the early 1980s.

But the result was that institutions, such as insurance companies and pension funds, could move money across borders. In Britain that presented a challenge to the stockbrokers and marketmakers (known as jobbers) who had controlled share trading. Big investors complained that the brokers charged too much under an anti-competitive system of fixed commissions. At the same time, big international fund-managers found that the tiny jobbing firms had too little capital to handle their trades.

The Big Bang of 1986 abolished the distinction between brokers and jobbers and allowed foreign firms, with more capital, into the market. These firms could deal more cheaply and in greater size. New York had introduced a similar reform in 1975; in America’s more developed domestic market, institutional investors had had the clout to demand the change long before their British counterparts.

These reforms had further consequences. By slashing commissions, they contributed to the long-term decline of broking as a source of revenue. The effect was disguised for a while by a higher volume of transactions. But the broker-dealers increasingly had to commit their own capital to deals. In turn, this made trading on their own account a potentially attractive source of revenue.

Over time, that changed the structure of the industry. Investment (or merchant) banks had traditionally been slim businesses, living off the wits of their employees and their ability to earn fees from advice. But the need for capital led them either to abandon their partnership structure and raise money on the stockmarket or to join up with commercial banks. In turn, that required the dilution and eventually, in 1999, the abolition of the old Glass-Steagall act, devised in the Depression to separate American commercial and investment banking.

Commercial banks were keen to move the other way. The plain business of corporate lending was highly competitive and retail banking required expensive branch networks. But strong balance-sheets gave commercial banks the chance to muscle investment banks out of the underwriting of securities. Investment banks responded by getting bigger.

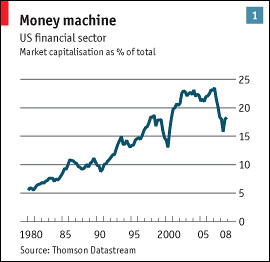

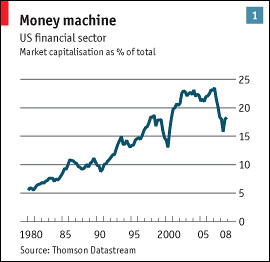

Expansion and diversification took place against a remarkably favourable background. After the Federal Reserve, then chaired by Paul Volcker, broke the back of inflation in the early 1980s, asset prices (property, bonds, shares) rose for much of the next two decades. Trading in, or lending against, such assets was very profitable. And during the “Great Moderation” recessions were short, limiting the damage done to banks’ balance-sheets by bad debts. As the financial industry prospered, its share of the American stockmarket climbed from 5.2% in 1980 to 23.5% last year (see chart 1).

Risky businessAs banks’ businesses became broader, they also became more complex. With the help of academics, financiers started to unpick the various components of risk and trade them separately.

Again, Chicago played its part. Option contracts were known in ancient history but the 1970s saw an explosion in their use. Two academics who had studied, or taught, at the University of Chicago, Fischer Black and Myron Scholes, developed a theory of option pricing. And the Chicago Board Options Exchange was set up in 1973 as a forum for trading.

Whereas futures contracts lock in the participants to buy or sell an asset, an option is more like insurance. The buyer pays a premium for the right to exercise his option should prices move in a set direction. If prices do not move that way, the option lapses and the buyer only loses the premium. The Black-Scholes formula shows that an option’s value depends on the volatility of the underlying assets. The more the price moves, the more likely the option is to be exercised. Calculating that volatility was made a lot easier by the growing power of computers.

The next great development in risk management was the swap. Bond markets had been domestic, with buyers focusing on issuers from their home markets. That created the potential for arbitrage, issuing bonds in one currency and swapping them for another, creating lower interest rates for both borrowers.

It was a short step from currency swaps to interest-rate swaps. Borrowers on floating (variable) rates could swap with those on a fixed rate. This allowed company finance directors (and speculators) to change their risk exposure depending on their view of where rates would go. Rather than pay each other’s interest costs directly, the payments would be netted out.

The final stage emerged only in the past decade. A credit-default swap (CDS) allows investors to separate the risk of interest-rate movements from the risk that a borrower will not repay. For a premium, one party to a CDS can insure against default. From almost nothing just a few years ago, CDSs grew at an explosive rate until recently (see chart 2).

Futures, options and swaps all have the same characteristic: a small initial position can lead to a much larger exposure. Futures contracts are bought with only a small deposit or margin; option sellers have to cover buyers’ losses, which may be many times the value of the premium; the net exposure of a swap counterparty may be smaller but the gross position will be huge, a problem if the counterparty defaults.

This made it hard for regulators to keep track of a firm’s exposure. For years, therefore, they concentrated on improving the infrastructure of the market, making sure that deals were well documented or settled through a central clearing house (something yet to be achieved for CDSs).

The biggest hiccup in the growth of the derivatives markets came after the 1987 stockmarket crash, when a technique known as portfolio insurance took a lot of the blame. This involved investors selling stock-index futures to protect themselves from falls in the value of their portfolios. The problem was that the two markets acted on each other; as the futures price fell, so did the cash value of shares, forcing institutions to sell more futures and so on. That prompted the American authorities to introduce “circuit breakers”, limiting the use of portfolio insurance at difficult times.

Derivatives caused more embarrassment in the 1990s as naive local authorities, such as Orange County in California, and corporate treasury departments lost fortunes in contracts they did not understand. But gradually the authorities learnt to love these markets; Frankfurt, for example, competed hard to win trading in German government-bond futures away from London. The theory was that, by allowing business and investors to spread risk, both markets and economies would become more robust.

Alan Greenspan, the chairman of the Fed from 1987 to 2006, was in the vanguard of this view. In his book, “The Age of Turbulence” (2007), he welcomed the growth of CDSs, arguing: “Being able to profit from the loan transaction but transfer credit risk is a boon to banks and other financial intermediaries which, in order to make an adequate rate of return on equity, have to heavily leverage their balance sheets by accepting deposit obligations and/or incurring debt. A market vehicle for transferring risk away from these highly leveraged loan originators can be critical for economic stability, especially in a global environment.”

Securitisation, which has been at the centre of the current crisis, is another child of the 1970s. It involves bundling loans into packages that are then sold to outside investors. The first big market was for American mortgages. When homeowners pay their monthly payments, these are collected by the servicing agent and passed through to investors as interest payments on their bonds.

Again, this business was encouraged by the authorities as a means of spreading risk. Everybody appeared to win. Banks earned fees for originating loans without the burden of holding them on their balance-sheets (which would have restricted their ability to lend to others). Investors got assets that yielded more than government bonds and represented claims on a diversified group of borrowers. No wonder securitisation grew so fast (see chart 3).

These asset-backed securities became ever more complex. Securitisation eventually gave rise to collateralised debt obligations, sophisticated instruments that bundled together packages of different bonds and then sliced them into tranches according to investors’ appetite for risk. The opacity of these products has caused no end of trouble in the past 18 months.

More fundamentally, securitisation opened a new route to growth for banks. No longer were commercial banks dependent on the slow, costly business of attracting retail deposits. Securitisation allowed them to borrow in the markets. Few imagined that the markets would not be open at all times. In 2007 Northern Rock, a British mortgage lender, was the first spectacular casualty of this false assumption; many more banks have been caught out in 2008.

Asleep at the wheel?While all this was happening, regulators were not wholly passive. They had to deal with crises such as the failures of Drexel Burnham Lambert, which dominated the junk-bond market, and Baring Brothers, a British bank brought low by a rogue trader. But these were regarded as individual instances of mismanagement or fraud, rather than as evidence of a systemic problem. Even the American savings-and-loan crisis, an early deregulation disaster, was tidied up with the help of a bail-out plan and easy monetary policy, and dismissed as an aberration.

Rather than question the principle of deregulation, some governments redesigned their regulatory structures. Britain devised the FSA in 1997 (even taking away banking regulation from the Bank of England) in a conscious attempt to create a single supervisory body. In America the SEC shares authority with the Commodities Futures Trading Commission, the Federal Deposit Insurance Corporation, state insurance commissioners and so on.

The authorities did make a more fundamental attempt to regulate the banks with the Basel accord. The first version of this, in 1988, established minimum capital standards. Banks have always been a weak link in the financial system because of the mismatch between their assets and liabilities. The assets are usually long-term loans to companies and consumers. The liabilities are deposits by consumers and investors that can be withdrawn overnight. A bank run is hard to resist, since a bank cannot realise its assets quickly; worse still, doing so—by calling in loans—may cause economic havoc by prompting bankruptcies and job losses.

The Basel accord was designed to deal with a different problem: that big borrowers might default. It required banks to set aside capital against such contingencies. Because this is expensive, banks looked for ways around the rules by shifting assets off their balance-sheets. Securitisation was one method. The structured investment vehicles that held many subprime-mortgage assets were another. And a third was to cut the risk of borrowers defaulting, using CDSs with insurers like American International Group. When the markets collapsed, these assets threatened to come back onto the balance-sheets, a prime cause of today’s problems.

It would be a mistake to argue that, had politicians rather than bankers been in charge, policy would have been more prudent. Indeed, politicians encouraged banks to make riskier loans. This was particularly true in America, where a series of measures, starting with the Community Reinvestment Act of 1977, required banks to meet the credit needs of the “entire community”. In practice, this was social policy: it meant more lending to poor people. Fannie Mae and Freddie Mac, the two government-sponsored giants of the mortgage market, were encouraged to guarantee a wider range of loans in the 1990s.

The share of Americans who owned their homes rose steadily. But more buyers meant higher prices, making loans even less affordable to the poor and requiring even slacker lending standards. The seeds of the subprime crisis were sown, and the new techniques of securitisation allowed banks to make these loans and then offload them quickly.

Initially, the growth of homeownership was seen as a benign effect of deregulation, as was the ability of consumers to borrow on their credit cards, a habit they took to enthusiastically. The authorities largely welcomed this boost to consumer demand. In the 1970s and 1980s, they might have worried about the effect on inflation or the trade deficit. But technological change in the 1990s, and the impact of China and India in the 2000s, kept headline inflation down, while liberalised capital markets and Asian savings made external deficits easy to finance.

In addition, those countries with big financial centres were delighted to have them because of the tax revenues they yielded. That hardly encouraged them to look too closely at the financial industry. Nor did it hurt that political parties in both America and Britain received a lot of contributions from financiers.

Liberalisation happened for many reasons. Often, regulators were simply trying to catch up with the real world—for instance, the rapid development of offshore markets. In addition, deregulation provided things that voters wanted, such as cheap loans. Each financial innovation that came along became the object of speculation that was fuelled by cheap money. Bankers and traders were always one step ahead of the regulators. That is a lesson the latter will have to learn next time.

Amid the crisis of 2008, it is easy to forget that liberalisation had good consequences as well: by making it easier for households and businesses to get credit, deregulation contributed to economic growth. Deregulation may not have been the main cause of the rise in living standards over the last 30 years, but it helped more than it harmed. Will the new, regulated world be as benign?